오후시황

▶️ 트럼프 대통령이 관세 부과를 예고한 멕시코와 캐나다는 미국 기준으로 2번째와 6번째로 무역적자 큰 국가. 두 국가 대(對)미국 수출 비중은 70%를 넘어서고 있어 관세 부과 시 충격 불가피

▶️ 미국에서 무역적자가 가장 크게 나타나고 있는 품목은 IT와 자동차와 같은 국내 주력 수출 품목들

▶️ 국가별 무역적자 규모도 국내가 8번째로 크고, 대(對)미국 수출 비중도 20%(비슷한 국가 일본, 대만, 중국)수준으로 높은 편이라 관세 부과에 대한 우려가 국내 증시에도 부정적 영향

▶️ 국내 11월 소비자심리지수 전월 101.7p에서 100.7p로 하락. 10월 소매판매 YoY 기준 전월과 동일한 6.7%를 유지했지만, 10월 산업생산은 MoM 기준 보합을 기록하며 기대치(+0.2%) 하회

▶️ 12/1일 발표 예정인 11월 수출 YoY 전망치 2.8%로 전월(4.6%)대비 낮아질 것으로 예상. 국내 경기 부진 우려도 지수 약세에 영향

▶️ 국내 경제지표 부진으로 인해 전일 한국은행의 기준금리 인하가 선제적이지 못했다는 평가를 할 수 있는 분위기 형성

▶️ 트럼프 정책 기조가 달러 약세이긴 하지만, 규제 완화가 가상 화폐로 집중(자금 유입 집중)되어 있어 다른 국가로의 자금 유입이 진행되지 못하고 있음

▶️ 경기가 좋지 못한 상황에서 약하긴 하지만 금일 나타나고 있는 달러 대비 엔화 강세(150엔) 현상은 엔케리 청산에 대한 우려를 자극하고 있음(달러 대비 원화 약세 폭이 심한 상황은 아님)

▶️ 국내 기업들의 이익 추정치 하향 조정되고 있기 때문에 펀더멘탈이 약해졌고, 그로 인해 작은 악재에도 투자심리가 크게 위축되는 현상이 반복되고 있음

▶️ 기업 이익 추정치 하향 조정이 마무리 될 수 있다는 시그널이 필요. 12/3일 발표 예정인 11월 ISM 제조업지수가 예상대로 반전(10월 46.5p→11월 47.6p)한다면, 지수 반등의 기회가 될 수 있을 것으로 판단

댓글

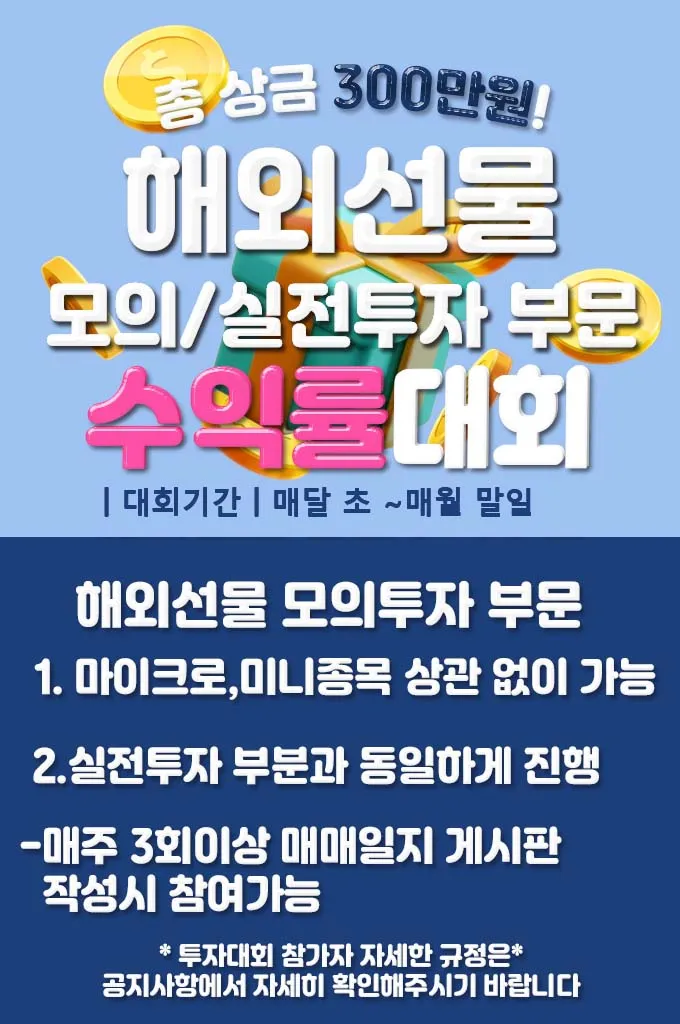

해외선물 정보

해선 라이브 포인트 제도

[11/29, 장은 왜 또 빠지는지 생각]

"日 제조업 노조, 내년 기본급 1만5천엔 이상 인상 요구"

<오늘 개장전 꼭 알아야할 5가지_11/29 Bloomberg>

이창용 한국은행 총재

[뉴욕증시 휴장]

📮 11월 29일 금요일 간추린 아침뉴스입니다.

★★11월 29일 (금) 주요신문 헤드라인★★

2024년 11월 29일 신문을 통해 알게 된 것들

11월 FOMC 회의 의사록에서 주목할 내용

24-11-28 해외선물 나스닥 차트VIEW는 쉬어갑니다

[11월 28일 국내 증시 마감시황]

알테오젠PH20이슈입장문

24-11-28 해외선물 항셍 차트VIEW