시황정보공유입니다.

ASML

3Q FY24 Results (Pre)

■ 신규예약 $2.63b (est. $5.39b), 1% YoY

■ EPS $5.28 (est. $4.88), 10% YoY

■ 매출 $7.47b (est. $7.18b), 12% YoY

■ GPM 50.8% (est. 51.5%), -1.1%p YoY

4Q FY24 Guidance

■ 매출 $8.8~9.2b (est. $8.92b), 24% YoY

■ GPM 49~50% (est. 50.7%), -1.9%p YoY

■ R&D $1.1b + G&A $0.3b (est. $1.39b)

FY25 Guidance

■ 매출 $30~35b (est. $35.8b)

■ GPM 51~53% (est. 54.3%)

쇼크 포인트는 3Q 신규예약액이 컨센서스를 크게 미달한 것인데, 가이던스보다 영향력이 더 컸음. ASML CEO는 EUV에서의 수요 지연이 원인이라고 언급했으나, 사실 이번 물량감소는 멀티부킹이 줄어든 영향이 크다고 생각함

멀티부킹이란 경쟁업체에 EUV를 안 뺏기려고 계획했던 것보다 과도하게 예약을 걸어두는 것. 예를 들어 계획 10대, 발주 20대라면, 10대 채우고 나머지 10대는 취소하거나 다음 플랜에 이연시키는 식

이번 물량감소의 원인을 P4 및 테일러팹의 발주를 지연한 삼전으로 꼽는데, 사실 TSMC 및 Intel까지 모두 발주를 줄이고 있지 않을까 의심됨

만일 삼전이 유일한 범인이라면 FY25 매출 가이던스-컨센서스 차이를 고려할 시 혼자서 발주를 최대 $5b나 줄인 셈인데, TSMC가 매분기 평균 EUV에 약 $5b 이상 수준의 발주를 넣는 점을 고려하면 상당히 큰 숫자임. 이걸 혼자 발주를 줄였다는 것은 비현실적

TSMC의 경우 경영진은 최근 어닝콜에서 "자본지출 계획의 조정으로 발주 계획이 바뀔 수 있다"고 꾸준히 말해왔고, 무엇보다 Blackwell 양산이 들어간 시점에서 다음 GPU 아키텍처까지 2년 넘게 남았으므로 굳이 무리해서 지출을 늘릴 필요가 없다는 생각

댓글

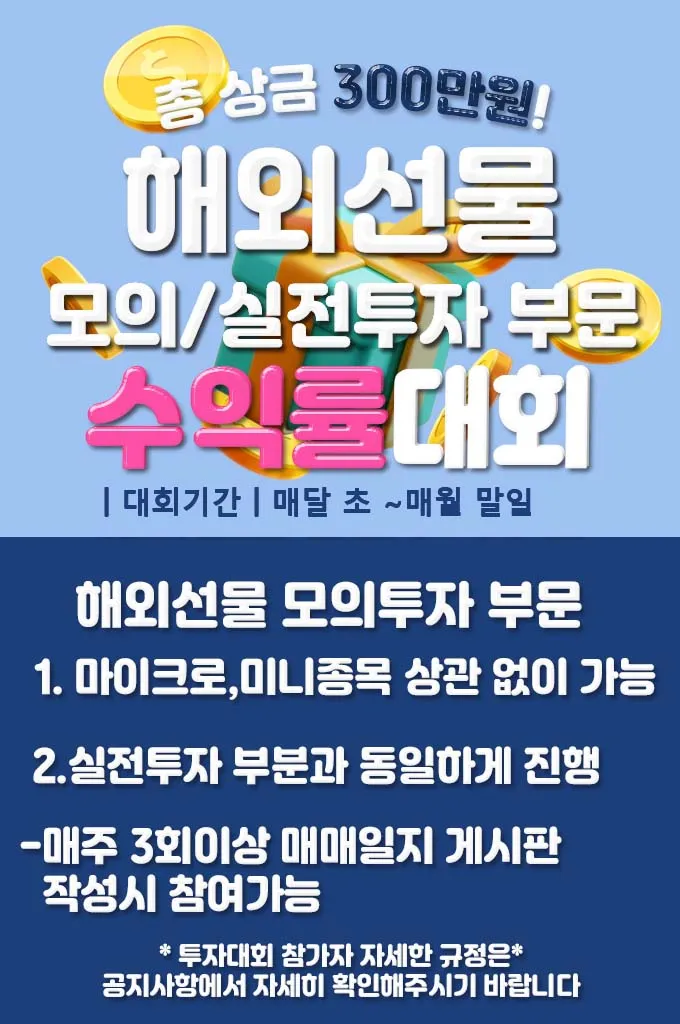

해외선물 정보

해선 라이브 포인트 제도

10월 7일 월요일 간추린 아침뉴스입니다.

2024년 10월 7일 신문을 통해 알게 된 것들

★10월 07일 주요신문 헤드라인★

9월 고용보고서 컨센 대폭 상회

시황정보공유입니다.

[10월 4일 국내 증시 마감시황]

24-10-04 해외선물 나스닥 차트VIEW

개인관점 몇자 적어 올려봅니다.

9월 Flash PMI를 통해 글로벌 경제 들여다보기

미국 가계별 소비 무게감 측정 (9월 발표, by BLS)

미국 9월 고용보고서 컨센서스 현황 [블룸버그 기준]

![미국 9월 고용보고서 컨센서스 현황 [블룸버그 기준]](/upload/95a6ce6afbcb4c91908ec83c22865517.webp?thumbnail)

24-10-04 해외선물 항셍 차트VIEW